クレカのメインカードはこう選ぶ!最強の1枚の戦略的な選び方

2026年2月1日 ビューカード スタンダードのキャンペーン情報を更新しました。

メインカードの戦略的な選び方を解説

メインのクレジットカードってどう選べばいいの?

どうせカードを使うなら、お得に使いたいですよね。

特にメインのカードは利用頻度が高いので、どれを選ぶかがお得さに大きく影響します。

でも、いざカードを選ぼうと思っても、種類が多すぎて選べないのではないでしょうか。

そこで今回は、実際にたくさんのカードを使った経験をもとに、メインカードの選び方を解説します。

この記事を読めば、戦略的にメインカードを選べるようになりますよ。

あなたにとっての最強の1枚がわかります!

- メインカードの選び方がわかる

- 自分にとっての最強のメインカードがわかる

- おすすめのメインカードの詳細がわかる

[結論]最強のメインカードの選び方

はじめに結論です。この記事を要約すると以下のようになります。

詳細はあとで解説します。

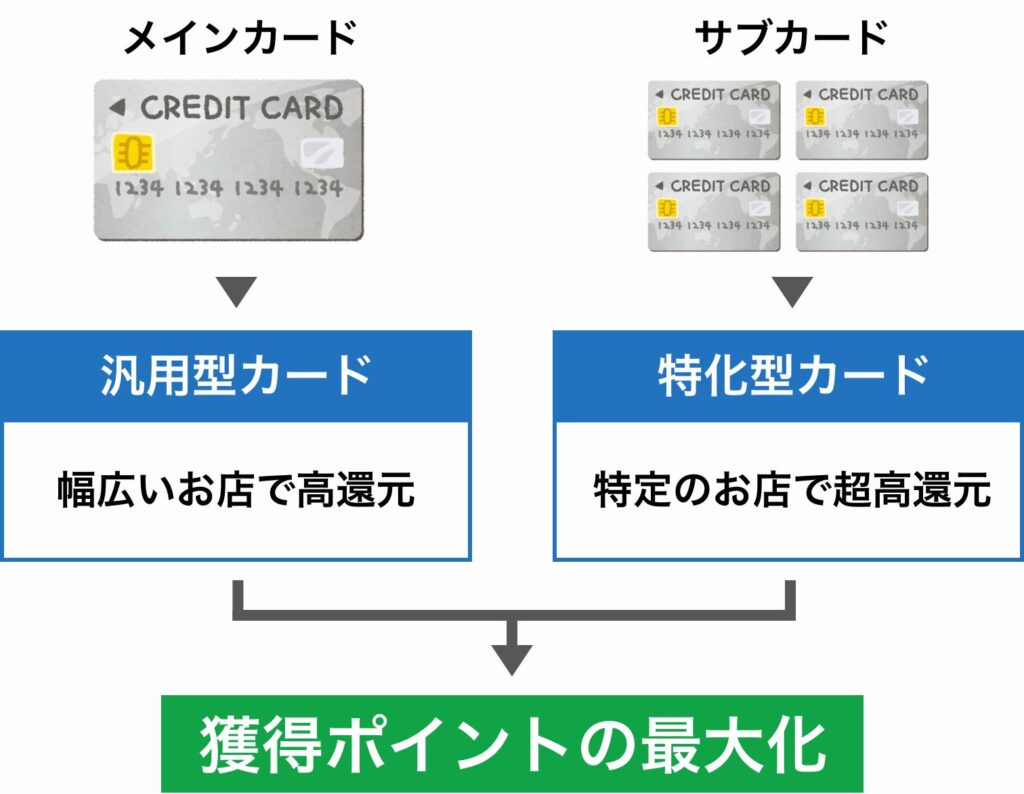

- クレジットカードには「汎用型」と「特化型」がある

- 汎用型とはお店を限定せず高還元を受けられる、万能タイプのカード

- 特化型とは、特定のお店で超高還元を受けられるカード

- 汎用型と特化型を使い分け、互いのいいとこ取りをするのが基本

- 使い分けることで獲得ポイントを最大化できる

- メインカードに選ぶべきは汎用型

- 万人にとって最強の1枚は存在せず、人によって変わる

- 年間100万円以上使うかどうかが一つの基準

\ おすすめカードの解説までジャンプ /

あなたにとって最強のメインカードは?戦略的な選び方を解説

そもそもメインカードとは

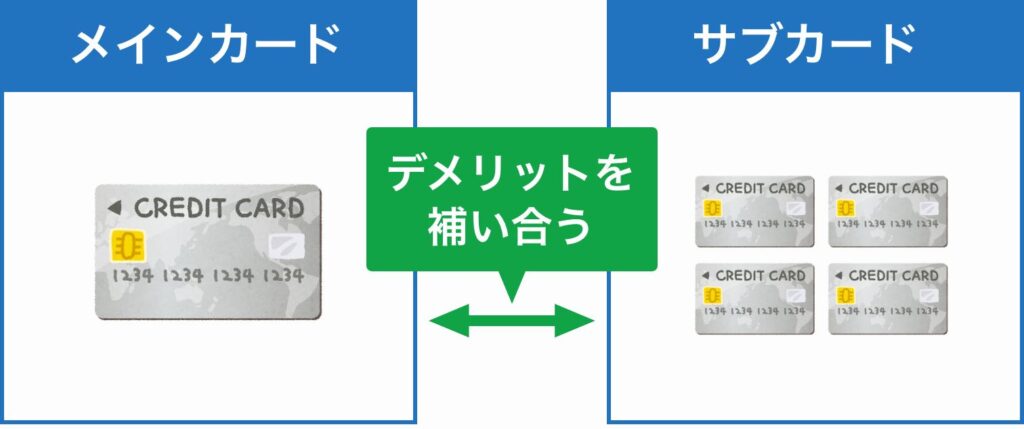

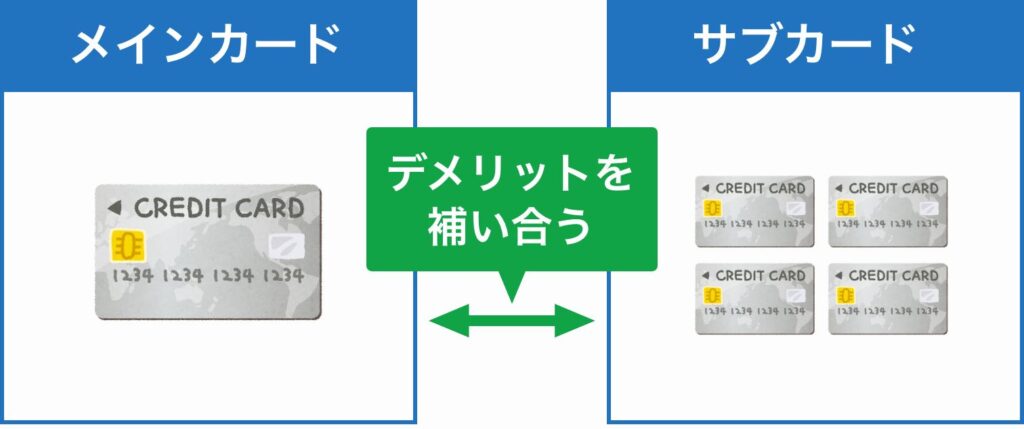

クレジットカードは複数枚を使い分けるのがおすすめです。

クレジットカードにはそれぞれメリットがある一方、デメリットもあります。しかし複数枚持つと、お互いのデメリットを補うことが可能になるからです。

メインカードとは、複数枚のうち最も利用頻度が高いカードのことを言い、それ以外をサブカードと言います。

メインカードは利用頻度が高いので、慎重に選びたいですね。

自分にとっての最強の1枚を見つけましょう。

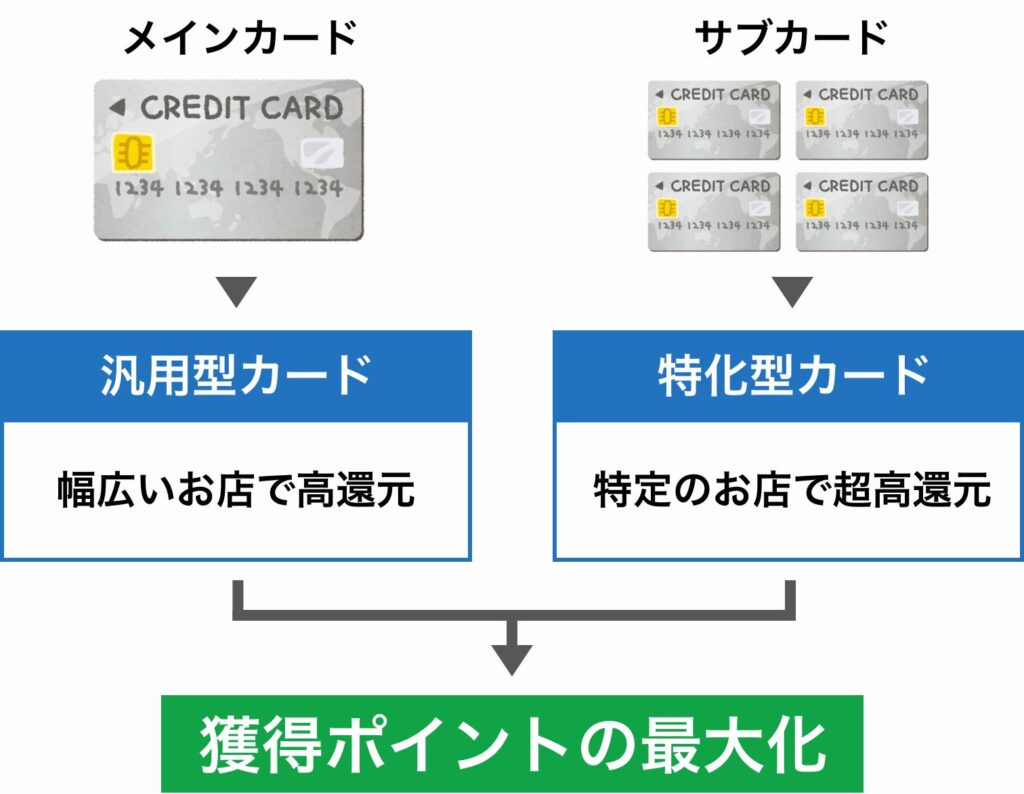

クレジットカードには「汎用型」と「特化型」がある

クレジットカードには「汎用型」と「特化型」があります。

汎用型とはお店を限定せず高還元を受けられる、万能タイプのカードです。

特化型とは、特定のお店で超高還元を受けられるカードです。

特化型は通常還元率では汎用型に及びませんが、特定のお店では汎用型以上の還元率を実現できます。

還元率の目安は汎用型が1.0〜2.0%ほど、特化型はそれ以上です。

| 汎用型 | 特化型 |

|---|---|

| 幅広いお店で1.0%〜2.0%ほどの高還元 | 通常還元率は0.5%ほど 特定のお店では2.0%以上の超高還元 |

メインカードには汎用型を、サブカードには特化型を選ぶ

おすすめはメインに汎用型を、サブに特化型を選ぶことです。

ふだんは汎用型で1〜2%ほどの高還元を受けつつ、特定のお店では特化型でそれ以上の超高還元を受けます。

こうすることで、どちらか一方のカードだけを使うより、トータルで獲得ポイントを最大化できます。

お互いのいいとこ取りをするイメージですね。

すべての人に最強のメインカードは存在しない

メインカードには還元率1%以上の汎用型カードがおすすめ、とお伝えしました。

では、具体的にどのカードが良いのでしょうか。

残念ながら、万人におすすめできる「最強の」メインカードは存在しません。

どのカードにもメリット・デメリットがあるので、人によっておすすめが変わってくるためです。

次の章から、あなたにとって最強のメインカードの選び方を解説していきます。

年間100万円以上使うかが1つの判断基準

メインカードを選ぶとき、まず基準になるのが「年間100万円以上使うか」です。

一部のゴールドカードには、年間100万円以上使うとボーナスポイントが支給され、実質的な還元率が最大1.5%になるものがあるためです。

年間100万円以上使う人は、これらのゴールドカードがメインカードの候補になります。

通常還元率はどのカードも0.5%ですが、ボーナスポイントを加味すると最大1.5%になります(100万円ちょうどの利用で1.5%になり、それ以上の利用で徐々に低下)。

年間100万円以上なら汎用型のゴールドカードがおすすめ

先ほどの通り、年間100万円以上使う人には、高還元のゴールドカードがメインカードにおすすめです。

具体的には、以下の2枚です。

- 三井住友カード ゴールド(NL)

- エポスゴールドカード

どちらも年間100万円以上利用すると、ボーナスで10,000ポイントが支給されます。

通常還元率はどちらも0.5%ですが、ボーナスポイントを加味すると、還元率は計算上最大1.5%になります。

一部、年間100万円利用の対象にならないお店もありますが、基本的にはお店を選びません(=汎用型としての利用が可能)。

お店を限定せず汎用的に使えて、高還元を受けられます。

メインカードに求められる条件を満たしていますね。

年間100万円以上使う人にとって、メインカードの筆頭候補です。

なお、どちらのカードも、特定のお店ではさらに還元率がアップします。

還元率がアップする特約店は、それぞれのカードで異なります。

三井住友カード ゴールド(NL)は、対象のコンビニ・飲食店でスマホのタッチ決済をすると、ポイント還元率が最大7%※にアップします。

一方、エポスゴールドカードは300以上のお店から好きなものを3つまで選び、そこでの還元率が3倍になります。

ふだんよく使うお店に合わせて選ぶといいでしょう。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード ゴールド(NL) |   エポスゴールドカード | |

|---|---|---|

| 最大還元率 | 1.5% | |

| 最大還元率に必要な条件 | 年間100万円の利用 | |

| 通常還元率 | 0.5% | |

| 年会費(税込) | 5,500円 (年間100万円以上利用で翌年以降無料※) | 5,000円 (年間50万円以上利用で翌年以降無料) |

| 特徴 | 対象のコンビニ・飲食店で最大7%ポイント還元※ SBI証券の積立投資で1.0%ポイント付与 | 好きなお店を3つ選んでポイント3倍 |

| おすすめな人 | コンビニ・飲食店をよく使う人 SBI証での積立投資をしている人 | ポイントアップの対象店舗を自由に選びたい人 |

| 公式サイト | 三井住友カード ゴールド(NL) | エポスゴールドカード |

| 詳細へジャンプ | 詳しく見る | 詳しく見る |

どちらも年会費はかかりますが、年間一定の利用(修行)をすれば翌年以降は永年無料にできるのが嬉しいですね。

なお、年間150万円以上使う場合は、さらに上位のカードも検討してみましょう。

詳しくは以下の記事をご覧ください。

年間100万円未満なら汎用型の一般カードがおすすめ

「年間100万円も使わない」という人には、汎用型の一般カードが最強のメインカード候補です

具体的には、以下のカードが候補です。

- セゾンパール・アメックス

- ビューカード スタンダード

- PayPayカード

- リクルートカード

- JCBカードW

どのカードも、1.0〜2.0%という高還元を幅広いお店で実現できる「汎用型」カードです。

メインカードに必要な条件を満たしていますね。

しかも、一般カードなので年会費も無料、もしくは少額で済みます。

ただし、基本的に高還元なカードほど、還元率に必要な条件が厳しくなります。

下の表を参考に、あなたにとっての最強の1枚を見つけてくださいね。

どのカードも詳細は次章で解説しています。

セゾンパール・アメックス |   ビューカード スタンダード |   PayPayカード |   リクルートカード |   JCBカードW | |

|---|---|---|---|---|---|

| 最大還元率 | 2.0% | 1.5% | 1.5% | 1.2% | 10.5% |

| 最大還元率に 必要な条件 | QUICPayを利用 年間利用額30万円まで | モバイルSuicaチャージに利用 | PayPayまたはPayPayカードで、月に200円以上の決済を30回以上、かつ合計決済額が10万円以上 | なし | 獲得ポイントを特定の商品に交換 |

| 通常還元率 | 0.5% | 0.5% | 1.0% | 1.2% | 1.0% |

| 年会費(税込) | 1,100円 (初年度無料。前年に1円以上の利用で翌年度も無料) | 524円 | 無料 | 無料 | 無料 |

| 特徴 | 最大還元率が2.0%と高い 2.0%還元の条件はやや厳しめ | モバイルSuicaチャージで1.5%と高還元 モバイルSuicaへのオートチャージも便利 | 条件達成で還元率が1.5%にアップ Yahoo!ショッピングで最大5%還元 | 条件なしで1.2%の高還元 | StarbucksカードへのチャージやAmazonでもお得 |

| おすすめな人 | QUICPay加盟店をよく使う 年間利用額が少なめ | Suicaでよく買い物をする | PayPayユーザー 決済回数が多い人 | 条件を気にすることなく高還元を受けたい人 | スターバックスやAmazonをよく使う人 |

| 公式サイト | セゾンパール・アメックス | ビューカード スタンダード | リクルートカード | JCB CARD W | |

| 詳細へジャンプ | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

おすすめメインカードを詳しくご紹介

ここまではメインカードについて、最強の1枚の選び方を解説してきました。

ここからは、具体的なおすすめカードについて、詳しく解説していきます。

| カード名 | カード券面 | 該当箇所へジャンプ |

|---|---|---|

| 三井住友カード ゴールド(NL) |   | 詳しく見る |

| エポスゴールドカード |   | 詳しく見る |

| セゾンパール・アメックス |   | 詳しく見る |

| ビューカード スタンダード |   | 詳しく見る |

| PayPayカード |   | 詳しく見る |

| リクルートカード |   | 詳しく見る |

| JCBカードW |   | 詳しく見る |

三井住友カード ゴールド(NL)

| 国際ブランド | Visa/Mastercard |

| 年会費 | 5,500円(税込) (年間100万円以上利用で翌年以降無料※1) |

| 通常還元率 | 0.5% |

| ポイント名 | Vポイント |

| 国内旅行傷害保険 | 最高2,000万円 |

| 海外旅行傷害保険 | 最高2,000万円 |

- 年間100万円利用で翌年以降の年会費が無料

- 対象のコンビニ・飲食店で最大7%ポイント還元

- 年間100万円以上の利用で10,000ポイントプレゼント

- SBI証券の積立投資で1.0%ポイント付与

\新規入会&条件クリアで最大11,000円分/

詳細は上のボタンから公式サイトで

三井住友カード ゴールド(NL)は、三井住友カード(NL)のゴールドカード版です。

三井住友カード(NL)の最大の特徴である、「対象のコンビニ・飲食店で最大7%ポイント還元※」を引き継ぎつつ、独自の特典が満載です。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

年間100万円以上の利用で10,000ポイントプレゼント

年間100万円以上利用する人にとって嬉しいのは、ボーナスポイントのプレゼントでしょう。

三井住友カード ゴールド(NL)を年間100万円以上利用すると、10,000円相当のポイントが還元されます。

通常還元率は0.5%ですが、ボーナスポイントを加味すると還元率は最大1.5%になります(100万円ちょうどの利用で1.5%になり、それ以上の利用で徐々に低下)。

SBI証券の積立投資で1.0%ポイント付与

さらに、SBI証券の積立投資に三井住友カード ゴールド(NL)を利用すると、積立額の1.0%※2がポイント付与されます。

投資信託の積立で1.0%がポイント付与されるのは、他のカードを含めても最高レベルの付与率です。

つみたてNISAでも活躍しますね。

年間100万円以上の利用で年会費が永年無料に

三井住友カード ゴールド(NL)を年間100万円以上使うと、翌年以降の年会費が永年無料になります※1。

筆者も実際に修行を達成しています。

筆者も100万円修行を達成しました!

年間100万円と聞くと、難しく感じるかもしれません。

しかし、コツを押さえれば意外に簡単です。

修行達成のコツを知りたい方は、以下の記事も読んでみてください。

実際に修行してわかった攻略法を、裏ワザを含めて解説しています。

\新規入会&条件クリアで最大11,000円分/

詳細は上のボタンから公式サイトで

三井住友カード ゴールド(NL)について、もっと詳しく知りたい方は、以下の記事もご覧ください。

※1 年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※2 2024年9月10日(火)積立設定締切分(2024年10月1日(火)買付分)までのポイント付与。以降は対象カードごとのカードご利用金額などに応じたポイント付与率になります。

エポスゴールドカード

| 国際ブランド | Visa |

| 年会費 | 5,000円(税込) *年間50万円利用で翌年以降無料 |

| 通常還元率 | 0.5% |

| ポイント名 | エポスポイント |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 最高1,000万円 |

- 年間50万円利用で翌年以降の年会費が無料

- 年間100万円以上の利用で10,000ポイントプレゼント

- 好きなお店を3つ選んでポイント3倍

- 有名デザイナーによるスタイリッシュなデザイン

\ 今なら2,000円相当もらえる /

年間100万円以上の利用で10,000ポイントプレゼント

年間100万円の利用で、10,000円相当のポイントがもらえるのは、三井住友カード ゴールド(NL)と同様です。

さらにエポスゴールドカードの場合は、年間50万円の利用で2,500ポイントもらうこともできます。

100万円に届かなかった場合も安心ですね。

好きなお店を3つまで選んでポイント3倍

さらに、300以上のお店から好きなものを3つまで選び、そこでの還元率が3倍になる特典も帯しています。

エポスゴールドカードの通常還元率は0.5%なので、3倍で1.5%になります。

クレジットカードの還元率は、一般的に0.5%〜1.0%なので、1.5%は高還元率な部類に入りますね。

コンビニやスーパー、公共料金など利用頻度の高いお店がたくさんありますよ。

著名デザイナーによるスタイリッシュな券面デザイン

著名なデザインオフィス「nendo」が担当した、スタイリッシュな券面デザインも魅力的です。

実物は淡いゴールドで、上品な印象です。

ゴールドカードにありがちなギラついた印象が苦手な人にもオススメですよ。

新デザインのエポスカードに切り替えてきた!

— しぶ (@minimalist_sibu) April 18, 2021

やっぱナンバーレスしか勝たん、しかもこれnendoが監修したデザインなんだぜ。最高… pic.twitter.com/PHYQBj8vWk

入手方法は2通り

エポスゴールドカードの入手方法は以下の2つです。

❶年会費5,000円を払ってエポスゴールドカードに直接申し込む

❷年会費無料のエポスカード

![]()

![]()

❷の場合、半年〜1年で50万円以上の利用で招待が来ることが多いです。

初年度から年会費を永年無料にできるのが❷のメリットとなっています。

直接エポスゴールドカードを申し込むと、初年度の年会費5,000円は必ず発生するので、招待から申し込む方がお得ですよ。

エポスカードを申し込む方法はこちらをタップ

今エポスカードに入会すると、合計2,000円相当もらえるキャンペーンが実施中です。

カードを発行するなら、キャンペーン中の今がお得ですよ。

なお、エポスカードでは発行したカードを自宅で受け取るか、マルイの店頭で受け取るか選択できます。

どちらを選ぶかによって、入会キャンペーンでもらえる特典の内容が変化します。

自宅に届けてもらう場合は「エポスポイント」がもらえます。

一方、マルイの店頭で受け取る場合は「マルイで使えるクーポン」がもらえます。

| カードの受け取り方 | キャンペーン内容 |

|---|---|

| 自宅で受け取り | 最大2,000相当のエポスポイント |

| マルイで受け取り | 最大2,000相当のクーポン(マルイで利用可能) |

エポスポイントにはさまざまな使い道がある一方、クーポンは使える場所がマルイに限定されるので注意しましょう。

\ カードの詳細や申し込みはこちら /

◆

エポスゴールドカードについては、以下の記事でも詳しく解説しています。

セゾンパール・アメックス

| 国際ブランド | Amex |

| 年会費(税込) | 1,100円(初年度無料。前年に1円以上の利用で翌年度も無料) |

| 還元率 | 0.5%〜2.0% |

| ポイント名 | 永久不滅ポイント |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | なし |

- QUICPayの利用で2.0%還元(年間利用額30万円まで)

- 年会費は実質無料

\ 今なら最大8,000円相当もらえる /

詳細は上のボタンから公式サイトで

セゾンパール・アメックスの通常還元率は0.5%です。

しかし、QUICPayを使って買い物したときに、2.0%という高還元を受けられます。

2.0%還元になるのは、年間利用額30万円までという条件付きです。

QUICPayを利用するには、Apple PayやGoogle Payにカードを登録し、スマートフォンをレジの端末にタッチします。

QUICPayはスーパーやコンビニ、カフェなど、多くのお店で採用されている決済方式です。

年間利用額30万円までという制限付きではありますが、高還元で買い物できるお得なカードといえます。

\ 今なら最大8,000円相当もらえる /

詳細は上のボタンから公式サイトで

セゾンパール・アメックスについて詳しく知りたい方は、以下の記事をご覧ください。

ビューカード スタンダード

| 国際ブランド | Visa/Mastercard/JCB |

| 年会費(税込) | 524円 |

| 還元率 | 0.5%〜1.5% |

| ポイント名 | JRE POINT |

| 国内旅行傷害保険 | 最高1,000万円 |

| 海外旅行傷害保険 | 最高3,000万円 |

- モバイルSuicaへのチャージで1.5%還元

- Suicaにオートチャージ可能な数少ないカードの1つ

\新規入会&条件達成で最大12,000pt/

ビューカード スタンダードの特徴は、モバイルSuicaにチャージしたときに、1.5%という高還元を受けられるところです。

Suicaユーザーにぴったりのカードと言えます。

Suicaは関東圏の交通系電子マネーですが、交通系電子マネーは全国にあり、基本的に互換性があるので相互利用が可能です。

Kitaca、PASMO、manaca、TOICA、ICOCA、PiTaPa、SUGOCA、nimoca、はやかけんと互換性があります。

そのため、Suicaの加盟店数(自動販売機などの端末を含む)は226万と、他の電子マネーと比較して多いものとなっています(2022年3月時点/出典:JR東日本決算資料)。

PayPay等のQRコード決済にも引けを取りませんし、iDやQuic Payなどの電子マネーと比較しても多いので、十分な数と言えるでしょう。

さらにビューカードはSuicaにオートチャージができる唯一のカードです。

Suicaのチャージ上限は2万円と低めなので、意外にこまめなチャージが必要です。

一定金額を下回ると勝手にチャージしてくれるのは非常に便利で、一度使うと手放せません。

\新規入会&条件達成で最大12,000pt/

PayPayカード

| 国際ブランド | Visa/Mastercard/JCB |

| 年会費(税込) | 無料 |

| 還元率 | 1.0%〜1.5% |

| ポイント名 | PayPayポイント |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | なし |

- 条件達成で還元率が1.5%にアップ

- Yahoo!ショッピングで最大5%還元

\ 詳細や申し込みは公式サイトで /

PayPayカードの通常還元率は1.0%ですが、以下の条件を達成すると1.5%にアップします。

PayPayまたはPayPayカード※で、月に200円以上の決済を30回以上、かつ合計決済額が10万円以上

※ PayPayにクレジット利用設定で登録する必要あり

厳しい条件にも見えますが、公共料金など日常の決済を集約すれば、意外とかんたんに達成できます。

達成できなくても、通常還元率が1.0%と比較的高いので、メインカードとしての役割は十分果たせますよ。

さらに、PayPayカードをYahoo!ショッピングで使うと、最大5%還元を受けられます※。

※ Yahoo! JAPAN IDとLINEアカウントの連携が必要

同じネットショップのAmazonでは、「JCBカードW」を使うとお得ですが、還元率は最大2.0%です。

Yahoo!ショッピングの最大5%は、魅力な還元率と言えますね。

\ 詳細や申し込みは公式サイトで /

リクルートカード

| 国際ブランド | Visa/Mastercard/JCB |

| 年会費(税込) | 無料 |

| 還元率 | 1.2% |

| ポイント名 | リクルートポイント |

| 国内旅行傷害保険 | 最高1,000万円 |

| 海外旅行傷害保険 | 最高2,000万円 |

- 特別な条件なく常時1.2%の高還元

- 年会費は無料

\ 詳細や申し込みは公式サイトで /

リクルートカードはどこで使っても常時1.2%の高還元が魅力のカードです。

1.2%還元を受けるための条件は特にないので、面倒な条件を考えることなく高還元を受けたい人におすすめです。

年会費が無料なのもうれしいポイントです。

JCBカードW

| 国際ブランド | JCB |

| 年会費(税込) | 無料 |

| 還元率 | 1.00%〜10.50% |

| ポイント名 | J-POINT |

| 国内旅行傷害保険 | なし |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) |

- 通常還元率が1.0%と高め

- スターバックスカードへのチャージで5.5%還元

- Amazonやセブン-イレブンで2.0%還元

- 年会費は無料

新規入会&利用で最大25,000円相当プレゼント

2026年1月13日~2026年3月31日

JCBカードWの通常還元率は1.0%と高めです。

さらにスターバックスカードへのチャージに利用すると10.5%にアップします。

スターバックス以外にも、対象のお店でカードを使うと還元率がアップします。大手ECサイト、コンビニ、ドラッグストア、ガソリンスタンドなど、さまざまなお店が対象となっています。

例えば、Amazonとセブン-イレブンでは2.0%に還元率がアップします。

注意する必要があるのは、入会に際し年齢制限が設けられていることです。18~39歳限定で申し込みができるのでご注意ください。

まとめ

今回はメインカードについて、最強の1枚の選び方を解説しました。

クレジットカードは複数枚を使い分け、お互いのいいとこ取りをするのが基本です。

メインカードには汎用型を、サブカードには特化型を選び、獲得ポイントを最大化しましょう。

年間100万円以上使う人には、以下のゴールドカードがおすすめです。

三井住友カード ゴールド(NL) |   エポスゴールドカード | |

|---|---|---|

| 最大還元率 | 1.5% | |

| 最大還元率に必要な条件 | 年間100万円の利用 | |

| 通常還元率 | 0.5% | |

| 年会費(税込) | 5,500円 (年間100万円以上利用で翌年以降無料※) | 5,000円 (年間50万円以上利用で翌年以降無料) |

| 特徴 | 対象のコンビニ・飲食店で最大7%ポイント還元※ SBI証券の積立投資で1.0%ポイント付与 | 好きなお店を3つ選んでポイント3倍 |

| おすすめな人 | コンビニ・飲食店をよく使う人 SBI証での積立投資をしている人 | ポイントアップの対象店舗を自由に選びたい人 |

| 公式サイト | 三井住友カード ゴールド(NL) | エポスゴールドカード |

| 詳細へジャンプ | 詳しく見る | 詳しく見る |

「年間100万円も使わない」という人には、以下の一般カードが最強のメインカード候補です。

セゾンパール・アメックス |   ビューカード スタンダード |   PayPayカード |   リクルートカード |   JCBカードW | |

|---|---|---|---|---|---|

| 最大還元率 | 2.0% | 1.5% | 1.5% | 1.2% | 10.5% |

| 最大還元率に 必要な条件 | QUICPayを利用 年間利用額30万円まで | モバイルSuicaチャージに利用 | PayPayまたはPayPayカードで、月に200円以上の決済を30回以上、かつ合計決済額が10万円以上 | なし | 獲得ポイントを特定の商品に交換 |

| 通常還元率 | 0.5% | 0.5% | 1.0% | 1.2% | 1.0% |

| 年会費(税込) | 1,100円 (初年度無料。前年に1円以上の利用で翌年度も無料) | 524円 | 無料 | 無料 | 無料 |

| 特徴 | 最大還元率が2.0%と高い 2.0%還元の条件はやや厳しめ | モバイルSuicaチャージで1.5%と高還元 モバイルSuicaへのオートチャージも便利 | 条件達成で還元率が1.5%にアップ Yahoo!ショッピングで最大5%還元 | 条件なしで1.2%の高還元 | StarbucksカードへのチャージやAmazonでもお得 |

| おすすめな人 | QUICPay加盟店をよく使う 年間利用額が少なめ | Suicaでよく買い物をする | PayPayユーザー 決済回数が多い人 | 条件を気にすることなく高還元を受けたい人 | スターバックスやAmazonをよく使う人 |

| 公式サイト | セゾンパール・アメックス | ビューカード スタンダード | リクルートカード | JCB CARD W | |

| 詳細へジャンプ | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る | 詳しく見る |

※ iD、カードの差し込み、磁気取引は対象外です。

※ 商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※ 一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ 通常のポイントを含みます。

※ ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※ Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

コメント