【違いは3つ】JRE CARDとビューカード スタンダードを比較!

2026年2月2日 キャンペーン情報を更新しました。

「JRE CARD」と「ビューカード スタンダード」って何が違うの?

どっちがおすすめ?

「JRE CARD」と「ビューカード スタンダード」、どちらを発行しようか迷っていませんか?

どちらもビューカードシリーズですが、両者には明確な違いがあります。

そこでこの記事では両カードを徹底的に比較し、違いをわかりやすく解説します。

この記事を読めば、自分にはどちらのカードが向いているのかわかりますよ。

カード選びの参考になったら嬉しいです。

- JRE CARDとビューカード スタンダードの違いがわかる

- どちらを選べばいいかわかる

JRE CARDとビューカード スタンダードの違いまとめ

まずは両カードのスペックを一覧表にしてみます。

どちらもビューカードシリーズなので共通点も多い一方、違いもあります。

| JRE CARD | ビューカード スタンダード | ||

|---|---|---|---|

|   | ||

| 年会費 (税込) | 本会員 | 524円 (初年度無料) | 524円 |

| 家族会員 | — (家族カード発行不可) | 524円 | |

| ETCカード | 524円 | ||

| ポイント 還元率※ | 通常 | 0.5% | |

| モバイルSuica チャージ | 1.5% | ||

| Suicaへの オートチャージ | 1.5% | ||

| 新幹線の チケット購入 | 最大5% | ||

| モバイルSuica グリーン券購入 | 最大5% | ||

| モバイルSuica 定期券購入 | 最大5% | ||

| 独自特典 | 優待店での 還元率アップ | 最大3.5% | なし |

| ボーナス ポイント | なし | 最大5,250pt | |

| 付帯保険 | 海外旅行 傷害保険 | 最高3,000万円 (利用付帯) | |

| 国内旅行 傷害保険 | 最高1,000万円 (利用付帯) | ||

| ショッピング 保険 | なし | ||

| ラウンジ サービス | ビューゴールド ラウンジ | 利用不可 | |

| 国内・ハワイ 空港ラウンジ | 利用不可 | ||

| カード機能 | 表面 ナンバーレス | 対応 (タッチ決済付きタイプ での発行が必要) | 対応 |

| タッチ決済付きタイプ | 選択可 | ||

| Suica付きタイプ | 選択可 | ||

| 定期券付きタイプ | 選択可 | 選択不可 | |

| 国際ブランド | Visa/Mastercard/JCB (MastercardとJCBは Suica付きタイプのみ発行可) | Visa/Mastercard/JCB | |

| 入会可能年齢 | 18歳以上 (高校生不可) | ||

| 入会特典 | 最大12,000pt | 最大12,000pt | |

| 公式サイト | JRE CARD | ビューカード スタンダード | |

| JRE CARD | ビューカード スタンダード |

|---|---|

|   |

| 年会費(税込) | |

| 本会員 524円(初年度無料) | 本会員 524円 |

| 家族会員 — (家族カード発行不可) | 家族会員 524円 |

| ETCカード 524円 | |

| ポイント還元率※ | |

| 通常 0.5% | |

| モバイルSuicaチャージ 1.5% | |

| Suicaへのオートチャージ 1.5% | |

| 新幹線のチケット購入 最大5% | |

| モバイルSuicaグリーン券購入 最大5% | |

| モバイルSuica定期券購入 最大5% | |

| 独自特典 | |

| 優待店での還元率アップ 最大3.5% | 優待店での還元率アップ — |

| ボーナスポイント — | ボーナスポイント 最大5,250pt |

| 付帯保険 | |

| 海外旅行傷害保険 最高3,000万円(利用付帯) | |

| 国内旅行傷害保険 最高1,000万円(利用付帯) | |

| ショッピング保険 — | |

| ラウンジサービス | |

| ビューゴールドラウンジ — | |

| 国内・ハワイ空港ラウンジ — | |

| カード機能 | |

| 表面ナンバーレス ※ タッチ決済付きタイプでの発行が必要 | 表面ナンバーレス |

| タッチ決済付きタイプ 選択可 | |

| Suica付きタイプ 選択可 | |

| 定期券付きタイプ 選択可 | 定期券付きタイプ 選択不可 |

| 国際ブランド Visa/Mastercard/JCB ※ MastercardとJCBはSuica付きタイプのみ発行可 | 国際ブランド Visa/Mastercard/JCB |

| 入会可能年齢 | |

| 18歳以上 (高校生不可) | |

| 入会特典 | |

| 最大12,000pt | 最大12,000pt |

| 公式サイト | |

| JRE CARD | ビューカード スタンダード |

▲項目名タップで該当箇所へジャンプします

表を見ると、大きな違いは次の3つだということがわかりますね。

- 家族カードの有無

- 独自特典(優待店やボーナスポイント)の違い

- カード機能(ナンバーレス対応や国際ブランド)の違い

次章からは各項目ごとに詳しく解説していきます。

表の項目名をタップすると、好きなところからご覧いただけますよ。

詳細やお申し込みは公式サイトで

\最大12,000ptもらえる/

\最大12,000ptもらえる/

※ ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

年会費の違い:どちらも少額の年会費がかかる

JRE CARD |   ビューカード スタンダード | ||

|---|---|---|---|

| 年会費 (税込) | 本会員 | 524円 (初年度無料) | 524円 |

| 家族会員 | — (家族カード発行不可) | 524円 | |

| ETCカード | 524円 | ||

| JRE CARD | ビューカード スタンダード |

|---|---|

|   |

| 本会員 524円(初年度無料) | 本会員 524円 |

| 家族会員 — (家族カード発行不可) | 家族会員 524円 |

| ETCカード 524円 | |

どちらも年会費は524円かかるが元を取るのは難しくない

年会費

524円

524円

どちらのカードも年会費は524円(税込)です。

無料でないのは残念ですね。

ただ、JRのサービスを利用したときの還元率が高いため、年会費を上回るポイントを獲得するのは難しくありません。

後ほど解説するように、Suicaチャージや定期券購入で最大5%のポイント還元を受けられます。

初年度はJRE CARDの方がおトク

入会キャンペーン

最大12,000pt

最大12,000pt

どちらのカードも入会キャンペーンでポイントがもらえます。

もらえるポイントはJRE CARDが最大12,000ポイント、ビューカード スタンダードが最大12,000ポイントです。

ただし、JRE CARDは初年度のみですが年会費(524円)が無料になります。

初年度のおトクさはJRE CARDの方が上だといえますね。

JRE CARDは家族カードを発行できない

家族カード

なし

あり

家族カードについては、そもそもJRE CARDは発行できません。

家族カードには次のようなメリットがあります。

家族カードのメリット

- 家族全員でポイントをためて合算できる

- 家族の利用分をまとめて支払え、家計管理がしやすい

- 家族全員の利用明細を確認できる

家族カードを使いたい方には、ビューカード スタンダードをおすすめします。

ポイント還元率の違いは無し

JRE CARD |   ビューカード スタンダード | ||

|---|---|---|---|

| ポイント 還元率 | 通常 | 0.5% | |

| モバイルSuica チャージ | 1.5% | ||

| Suicaへの オートチャージ | 1.5% | ||

| 新幹線の チケット購入 | 最大5% | ||

| モバイルSuica グリーン券購入 | 最大5% | ||

| モバイルSuica 定期券購入 | 最大5% | ||

| JRE CARD | ビューカード スタンダード |

|---|---|

|   |

| 通常 0.5% | |

| モバイルSuicaチャージ 1.5% | |

| Suicaへのオートチャージ 1.5% | |

| 新幹線のチケット購入 最大5% | |

| モバイルSuicaグリーン券購入 最大5% | |

| モバイルSuica定期券購入 最大5% | |

ポイント還元率は両カードで違いはありません。

かんたんに確認しておきましょう。

通常還元率はどちらも0.5%と低め

通常還元率

0.5%還元

0.5%還元

どちらのカードも通常還元率は0.5%です。

クレジットカードの還元率は0.5%〜1.0%が一般的なので、ややもの足りない数字です。

ただし、このあと解説するように、JRの各種サービスでは1.5%〜5.0%に還元率がアップします。

モバイルSuicaチャージで1.5%還元

モバイルSuicaチャージ

1.5%還元

1.5%還元

どちらのカードもモバイルSuicaへのチャージで1.5%還元されます。

Suicaへのオートチャージに対応しているのも共通です。

モバイルSuicaとは

Suicaをスマートフォン上に発行して利用できるサービスです。

モバイルSuicaへのチャージは「モバイルSuica」などのアプリを使って簡単に行えます。

新幹線チケット・グリーン券・定期券購入で最大5.0%還元

最大5.0%還元

どちらのカードも新幹線のチケット、グリーン券、定期券の購入で最大5.0%のポイント還元を受けられます。

グリーン券・定期券はモバイルSuicaでの購入が条件です。

独自特典の違い:優待店特化型か汎用型か

JRE CARD |   ビューカード スタンダード | ||

|---|---|---|---|

| 独自特典 | 優待店での 還元率アップ | 最大3.5% | なし |

| ボーナス ポイント | なし | 最大5,250pt |

| JRE CARD | ビューカード スタンダード |

|---|---|

|   |

| 優待店での還元率アップ 最大3.5% | 優待店での還元率アップ — |

| ボーナスポイント — | ボーナスポイント 最大5,250pt |

独自特典は両カードでもっとも差がある部分です。

詳しく見ていきましょう。

JRE CARDはJRE CARD加盟店・ルミネ・ニュウマンなどで最大3.5%還元

独自特典

JRE CARD加盟店で最大3.5%還元

JRE CARD独自の特典は、優待店での還元率アップです。

JRE CARDの通常還元率は0.5%ですが、「JRE CARD優待店」では最大3.5%にアップします。

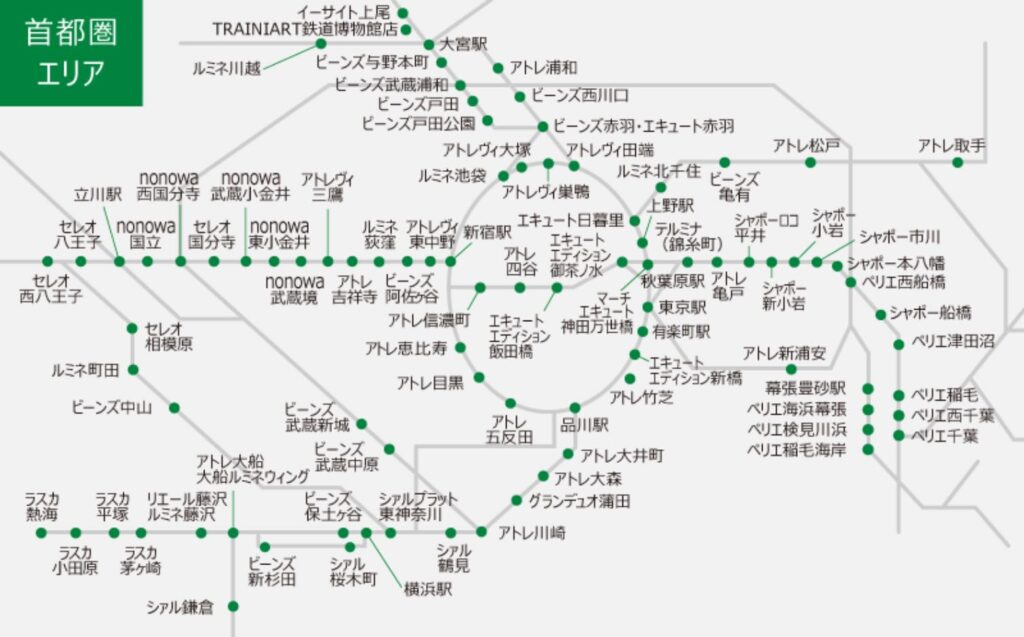

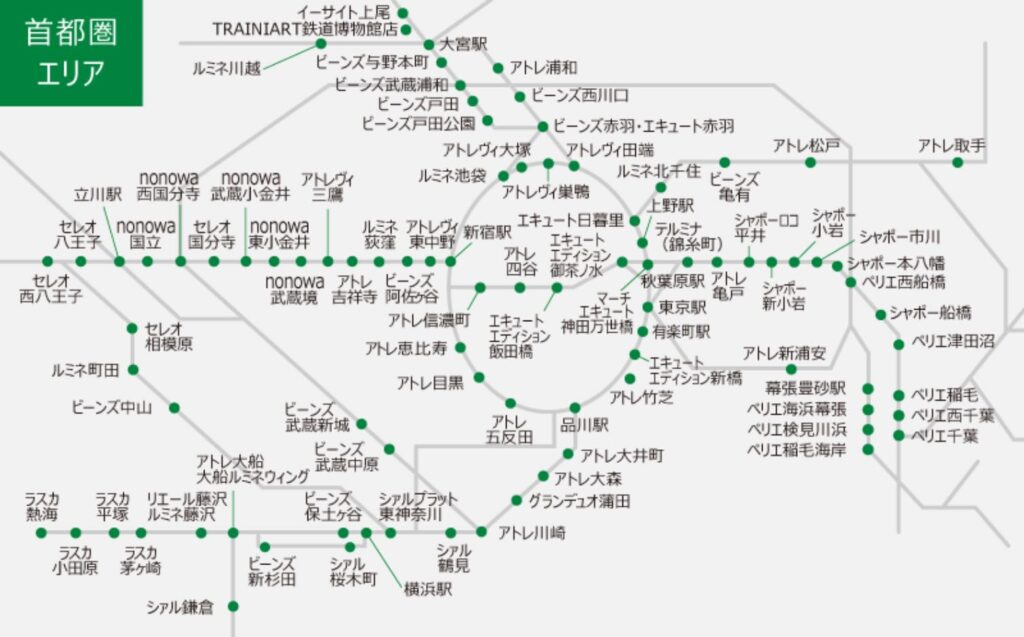

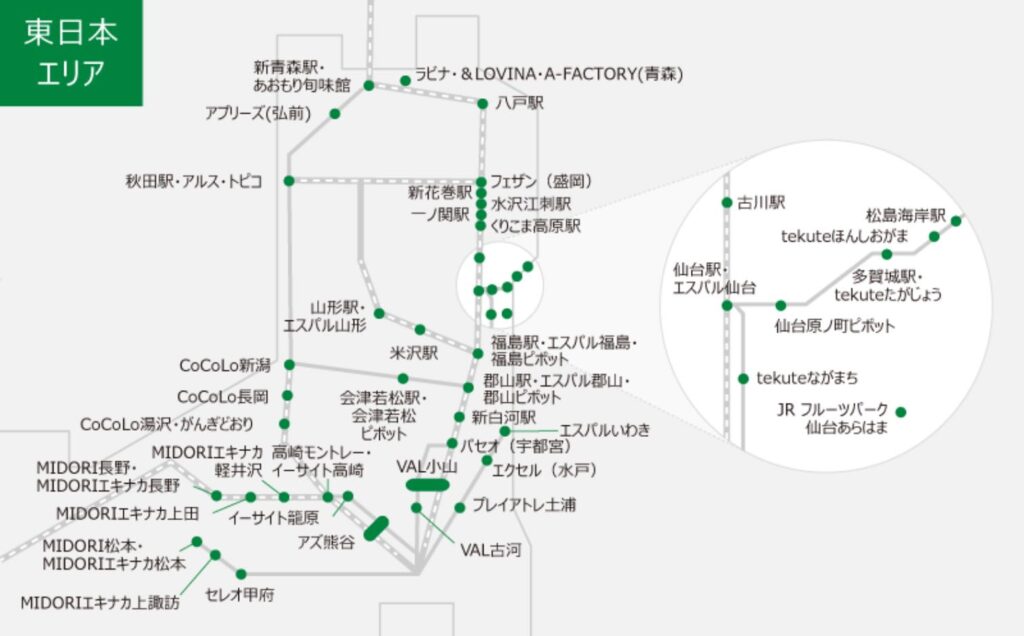

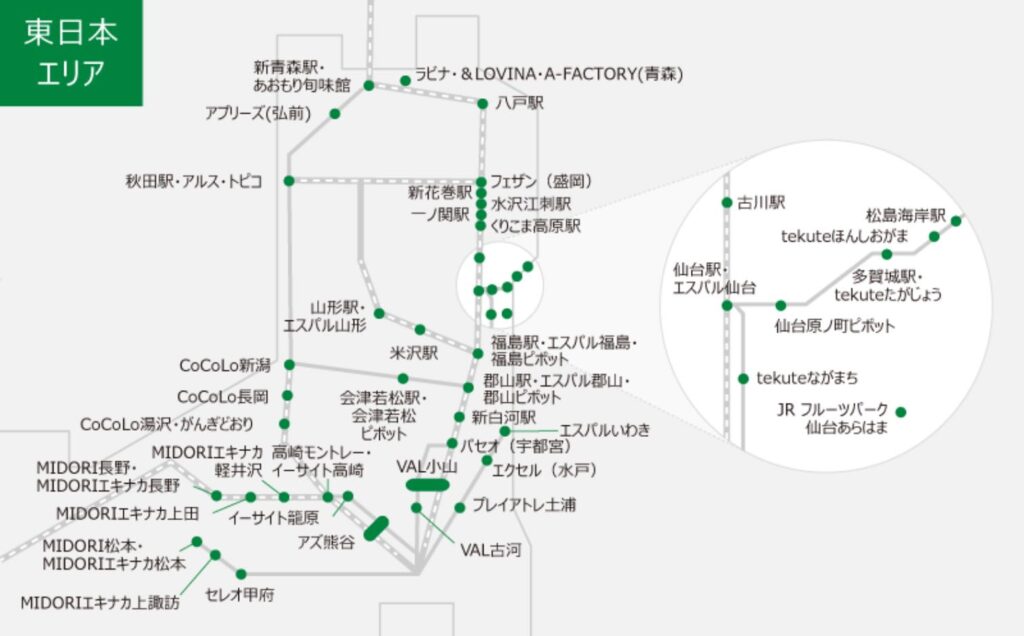

JRE CARD優待店には、下記のようなお店が加盟しています。

上の図で駅名が書かれた箇所には、下記のような店舗が含まれています。

| 駅 | 駅に含まれる店舗 |

|---|---|

| 東京駅 | エキュート東京、グランスタ各店 |

| 品川駅 | アトレ品川、エキュート品川 |

| 上野駅 | アトレ上野、エキュート上野 |

| 大宮駅 | エキュート大宮、エキュート大宮ノース、信濃の風、ルミネ大宮 |

| 新宿駅 | ルミネ新宿、ルミネエスト新宿、ニュウマン新宿 |

| 有楽町駅 | エキュートエディション有楽町、ルミネ有楽町 |

| 立川駅 | エキュート立川、グランデュオ立川、ルミネ立川 |

| 横浜駅 | エキュートエディション横浜、シァル横浜、ルミネ横浜、ニュウマン横浜 |

| 秋葉原駅 | アトレ秋葉原 |

首都圏、甲信越、東北を中心にたくさんのお店が加盟していますね。

他にも次のようなお店で最大3.5%還元を受けられます。

- ルミネ

- ニュウマン

- JRE MALL

「JRE MALL」はJR東日本が運営するオンラインショップです。

鉄道関連のグッズやイベント、ふるさと納税を扱っています。

ビューカード スタンダードは利用額に応じたボーナスポイントがもらえる

独自特典

最大5,250ptのボーナス

一方、ビューカード スタンダードの独自特典はボーナスポイントです。

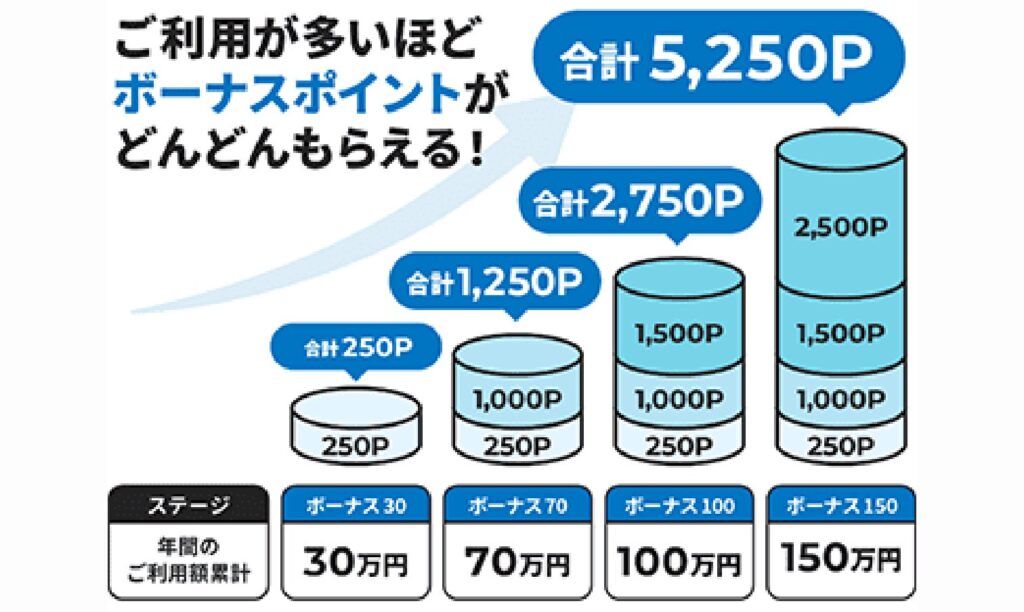

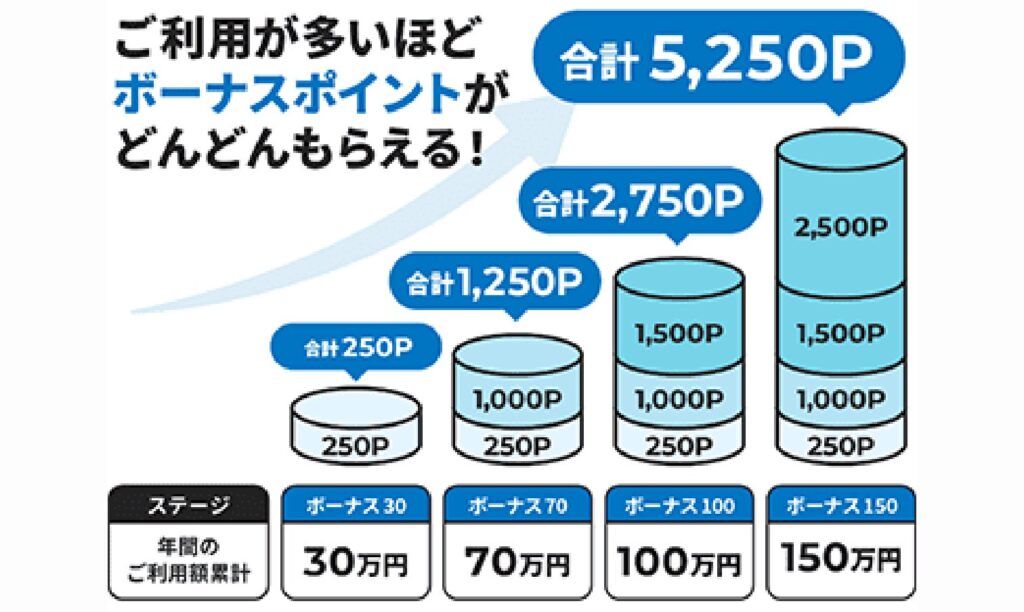

下図のように、年間利用額に応じて最大5,250ポイントもらえます。

JRE CARDの独自特典が、特定のお店(JRE CARD優待店など)に限定されるのに対し、こちらはそういった縛りがありません。

同じ特典でも、特化型のJRE CARD、汎用型のビューカード スタンダードとタイプが違いますね。

ただし、このボーナスポイントには、下記のような対象外の利用があります。

ボーナスポイント対象外の利用

- Suicaへのチャージ、オートチャージご利用分

- モバイルSuicaご利用分

- えきねっとご利用分

- JR東日本のみどりの窓口・駅たびコンシェルジュなどでのご利用分

- JR東日本の券売機でのご利用分

- 一部の電子マネー(楽天Edy/SMART ICOCA/SAPICA/au PAYなど)へのチャージご利用分

- プリペイドカードなどへのチャージご利用分

- 年会費

- カード再発行手数料

- キャッシングご利用分

- リボ払い、分割払い、ボーナス併用払い手数料 など

利用者が多いと思われる「Suicaチャージ」も対象外なので注意しましょう。

ビューカード スタンダードのボーナスポイントは、Suicaが利用できない実店舗、ネットショップ、公共料金、サブスクなどの支払いにカードを使ったときにもらえるものと考えましょう。

Suicaチャージが対象外なのは残念ですね…。

ビューカード スタンダードの通常還元率0.5%に対してもらえる通常ポイントと、上記ボーナスポイントを合計すると下記のようになります。

| 年間利用額 | 通常ポイント | ボーナスポイント | 合計ポイント | 還元率 |

|---|---|---|---|---|

| 30万円 | 1,500pt | 250pt | 1,750pt | 0.58% |

| 70万円 | 3,500pt | 1,250pt | 4,750pt | 0.68% |

| 100万円 | 5,000pt | 2,750pt | 7,750pt | 0.78% |

| 150万円 | 7,500pt | 5,250pt | 12,750pt | 0.85% |

ビューカード スタンダードの通常還元率は0.5%ですが、ボーナスポイント加味すると最大0.85%までアップすることがわかりますね。

JRE CARD加盟店を使うかが決め手

以上から、両カードのポイント還元率をまとめると次のようになります。

JRE CARD |   ビューカード スタンダード | |

|---|---|---|

| Suica加盟店 | 1.5% | |

| JRE CARD優待店 | 最大3.5% | 1.5% |

| Suica加盟店以外 | 0.5% | 0.5%〜0.85% |

どちらのカードもSuica加盟店では、各カードからチャージしたモバイルSuicaを使って1.5%還元を受けられます。

JRE CARD優待店では、JRE CARDは最大3.5%、ビューカード スタンダードは1.5%還元(モバイルSuicaを使用)です。

Suica加盟店以外(Suica未導入の実店舗、ネットショップ、公共料金、サブスクなど)では、ビューカード スタンダードはボーナスポイントをもらえるので最大0.85%、JRE CARDは通常還元率の0.5%にとどまります。

したがって、ポイント還元率の観点では、

- JRE CARD加盟店をよく利用する方には「JRE CARD」

- あまり使わない方には「ビューカード スタンダード」

がおすすめ、ということになります。

付帯保険の違いは無し

JRE CARD |   ビューカード スタンダード | ||

|---|---|---|---|

| 海外旅行 傷害保険 | 条件 | 利用付帯 | |

| 傷害死亡・ 後遺障害 | 最高500万円 | ||

| 傷害治療費用 | 50万円 | ||

| 疾病治療費用 | 50万円 | ||

| 賠償責任 | 3,000万円 | ||

| 携行品損害 | なし | ||

| 救援者費用 | なし | ||

| 国内旅行 傷害保険 | 条件 | 利用付帯 | |

| 傷害死亡・ 後遺障害 | 最高1,000万円 | ||

| 入院日額 | 3,000円 | ||

| 通院日額 | 2,000円 | ||

| ショッピング保険 | なし | ||

| JRE CARD | ビューカード スタンダード | |

|---|---|---|

|   | |

| 海外旅行傷害保険 | ||

| 条件 | 利用付帯 | |

| 傷害死亡・ 後遺障害 | 最高500万円 | |

| 傷害治療費用 | 50万円 | |

| 疾病治療費用 | 50万円 | |

| 賠償責任 | 3,000万円 | |

| 携行品損害 | なし | |

| 救援者費用 | なし | |

| 国内旅行傷害保険 | ||

| 条件 | 利用付帯 | |

| 傷害死亡・ 後遺障害 | 最高1,000万円 | |

| 入院日額 | 3,000円 | |

| 通院日額 | 2,000円 | |

| ショッピング保険 | ||

| なし | ||

どちらのカードも年会費が安いにも関わらず、海外・国内旅行傷害保険が付帯しています。

ただし補償額は低いので注意しましょう。

特に海外旅行で重要とされる※「傷害治療費用」と「疾病治療費用」(それぞれ怪我や病気による診療費用・入院費用を補償する保険)は50万円で、これだけでは明らかに不十分です。

海外の診療・入院費は高額で、請求が数百万円にのぼることも珍しくないため、傷害治療費用と疾病治療費用が重要なんですね。

※ 出典:ソニー生命「思わぬ高額になることも 海外旅行の医療費に備えるには?」

ラウンジサービスの違いは無し

JRE CARD |   ビューカード スタンダード | ||

|---|---|---|---|

| ラウンジ サービス | ビューゴールド ラウンジ | 利用不可 | |

| 国内・ハワイ 空港ラウンジ | 利用不可 | ||

| JRE CARD | ビューカード スタンダード |

|---|---|

|   |

| ビューゴールドラウンジ — | |

| 国内・ハワイ空港ラウンジ — | |

ラウンジサービスについては両カードで違いはなく、どちらも利用できません。

「ビューカード ゴールド」であれば、ビューゴールドラウンジ、 空港ラウンジとも利用可能です。

一般的にラウンジが使えるのはゴールド以上のカードなので、仕方ないですね。

「ビューゴールドラウンジ」は東京駅構内にあるラウンジで、ビューカードのゴールドカード会員とグランクラス利用者限定のラウンジです。

ソフトドリンクやお菓子、フリーWi-Fiを利用でき、出発前の時間を優雅に過ごせます。

ビューカード スタンダードとゴールドの違いについて知りたい方は、以下の記事をご覧ください。

カード機能の違い:決済機能やナンバーレス対応、ブランドに違いあり

JRE CARD |   ビューカード スタンダード | ||||

|---|---|---|---|---|---|

| タイプ | タッチ決済付き | Suica付き | 定期券付き | タッチ決済付き | Suica付き |

| 表面 ナンバーレス | 対応 | 非対応 | 非対応 | 対応 | |

| 国際ブランド | |||||

まず、両カードとも次の3タイプから、好きなものを選べます(定期券付きはJRE CARDのみ)。

選択できるカードタイプ

- タッチ決済付き

- Suica付き

- 定期券付き(JRE CARDのみ選択可)

それぞれ詳しく解説します。

タッチ決済付きはSuica加盟店以外やJRE CARD優待店で便利

|   | |

|---|---|---|

| タッチ決済付き | 選択可 | 選択可 |

「タッチ決済付き」を選ぶと、クレジットカード(プラスチックカード)にタッチ決済の機能が搭載されます。

これにより、カードをレジの端末にタッチするだけで支払いができるようになります。

両カードともSuicaに1.5%還元でチャージできるため、Suica加盟店ではSuicaで払うのがおトクです(プラスチックカードで払うと0.5%還元)。

ただ、Suicaが使えないお店でプラスチックカードを使って買いものするときに、タッチ決済が付いていると便利でしょう。

搭載されていないと、端末にカードを差し込んだり、暗証番号を入力したりと手間がかかります。

また、JRE CARD優待店で最大3.5%還元を受ける条件は、「プラスチックカードで支払うこと」です。

そのため、JRE CARDを発行する場合は、タッチ決済付きを選ぶと優待店での買いものが楽になります。

モバイルSuicaメインならSuica付きはメリット薄

|   | |

|---|---|---|

| Suica付き | 選択可 | 選択可 |

「Suica付き」を選ぶと、クレジットカード(プラスチックカード)にSuica機能が搭載されます。

クレジットカードがSuica代わりになり、買いものや電車の乗車などに使えます。

ただし、Suicaはプラスチックカードではなく、「モバイルSuica」がおすすめです。

モバイルSuicaであれば支払い時にスマホを取り出すだけです。

一方、クレカ付帯のSuicaだと財布の中からカードを出す必要があるため、より手間がかかります。

また、ビューカードから各種Suicaにチャージしたときの還元率は下表のように変化します。

手動チャージの場合に1.5%還元を受けられないのも、クレカ付帯のSuicaのデメリットです。

ビューカードからチャージしたときの還元率

| 手動チャージ | オートチャージ | |

|---|---|---|

モバイルSuica | 1.5% | 1.5% |

カードタイプのSuica | 0.5% | 1.5% |

クレカ付帯のSuica | 0.5% | 1.5% |

何かの理由でモバイルSuicaを使いたくない場合は、Suica付きもありだと思います。

クレカとSuicaを1枚にまとめられるので財布がスッキリします。

定期券付きは継続購入時の還元率が0.5%と低い

|   | |

|---|---|---|

| 定期券付き | 選択可 | 選択不可 |

JRE CARDのみ「定期券付き」を選択できます。

これを選ぶと、クレジットカードを定期券としても使えるようになります。

ただ、この定期券付きはあまりおすすめしません。

定期券付きで発行した場合、定期券の期限が来たら駅の「多機能券売機」で継続購入をしますが、このときのポイント還元率が0.5%と低いためです。

モバイルSuica定期券を使った方が、先述のとおり最大5%還元を受けられておトクです。

JRE CARDはタッチ決済付きのみ表面ナンバーレス

|   | ||||

|---|---|---|---|---|---|

| タイプ | タッチ決済付き | Suica付き | 定期券付き | タッチ決済付き | Suica付き |

| 表面 ナンバーレス | 対応 | 非対応 | 非対応 | 対応 | |

ビューカード スタンダードはどのカードタイプを選んでも、表面ナンバーレスのカードが届きます。

一方、JRE CARDはタッチ決済付きタイプのみが表面ナンバーレスです。

表面ナンバーレスのカードは、カード番号等の情報が裏面に移動しています。

そのため、レジでカードを人前に出しても盗み見されるリスクが低く、セキュリティ面で安心です。

スマホの普及で盗撮のハードルも下がっています。

JRE CARD優待店で最大3.5%還元を受ける条件は、「プラスチックカードで支払うこと」なので、当然カードを人前に出すことになります。

そのため、JRE CARDを選ぶのであれば、表面ナンバーレスになるタッチ決済付きタイプが良いでしょう。

JRE CARDはSuica付きのみ3種のブランドを選べる

|   | ||||

|---|---|---|---|---|---|

| タイプ | タッチ決済付き | Suica付き | 定期券付き | タッチ決済付き | Suica付き |

| 国際ブランド | |||||

ビューカード スタンダードはどのカードタイプでも、Visa・Mastercard・JCBの3種のブランドを選べます。

一方、JRE CARDで3つの国際ブランドを選べるのは、Suica付きタイプのみです。

他のタイプはVisa一択となります。

ただ、Visaであれば国内・国外とも加盟店数が多いため、この点はあまり気にしなくても良いでしょう。

なお、ビューカードの国際ブランドの選び方は、以下の記事でくわしく解説しています。よろしければご覧ください。

また、ここまで解説してきた「タッチ決済付き」と「Suica付き」の違いについては、以下の記事でさらに詳しく解説しています。どちらにするか迷ったらこちらもご覧ください。

入会特典の違い:どちらも最大12,000ptもらえる

両カードとも入会キャンペーンを実施中です。

JRE CARDは最大12,000ポイント、ビューカード スタンダードも最大12,000ポイントもらえます。

申し込み期限はJRE CARD、ビューカード スタンダードともに2026年4月30日までです。

下表のように、条件を達成するごとにポイントが加算される仕組みになっています。

| 条件 | もらえるポイント | ||

|---|---|---|---|

| JRE CARD | ビューカード スタンダード | ||

| 特典1 | Visaブランドを選んで入会 | 2,000pt | – |

| JCBブランドを選んで入会 | – | 最大3,000pt | |

| 特典2 | オンラインで入会 | 2,000pt | – |

| 特典3 | モバイルSuicaチャージ5千円以上を含む10万円(税込)以上の利用 | – | 2,000pt |

| モバイルSuicaチャージ5千円以上を含む20万円(税込)以上の利用 | 5,000pt | – | |

| モバイルSuicaチャージ5千円以上を含む25万円(税込)以上の利用 | – | 4,000pt | |

| 特典4 | モバイルSuica定期券を総額1万円以上購入 | 2,000pt | 2,000pt |

| 特典5 | JRE BANKを引き落とし口座に設定 | 1,000pt | 1,000pt |

| 合計 | - | 12,000pt | 12,000pt |

特典1の対象になるブランドはカードによって決まっています。

指定のブランド以外で発行すると、もらえるポイントが減ってしまうので注意しましょう。

また、特典3、4の利用期限は、JRE CARD、ビューカードスタンダードともに2026年7月5日までです。

利用期限は申込日に関係なく変わりません。

したがって、早めに申し込んだ方が利用期間を長く取れ、条件を達成しやすくなりますよ。

ビューカードスタンダードの入会キャンペーンについてさらに詳しく知りたい方は、以下の記事をご覧ください。

JRE CARDについて

※本キャンペーンでプレゼントするポイントは、プレゼントから6ヶ月後の月末まで有効な期間限定ポイントとなります。有効期限内に駅ビル・エキナカ等でご利用いただけます。

ビューカード スタンダードについて

※本キャンペーンの特典1,3でプレゼントするポイントは通常ポイントとなります。

※本キャンペーンの特典4,5でプレゼントするポイントは、プレゼントから6ヶ月後の月末まで有効な期間限定ポイントとなります。有効期限内に駅ビル・エキナカ等でご利用いただけます。

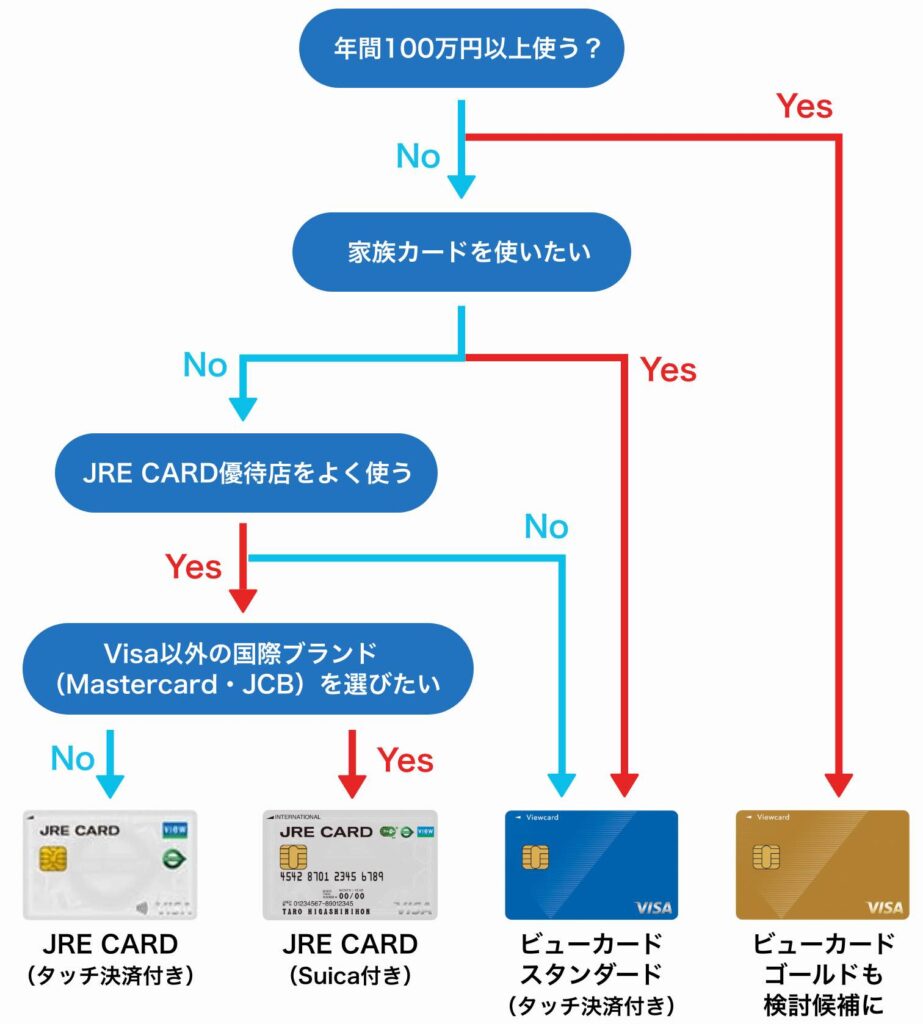

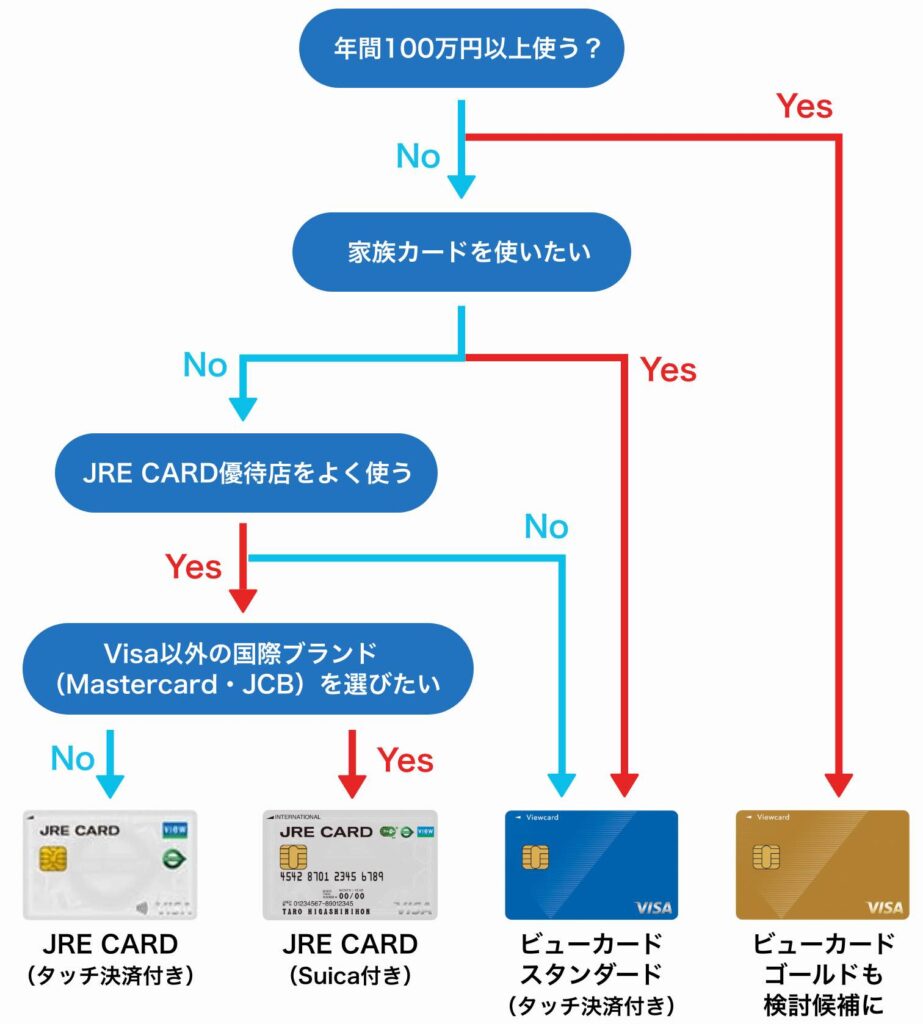

まとめ

今回はJRE CARDとビューカード スタンダードの違いを解説しました。

- JRE CARDは優待店で最大3.5%還元

- ビューカード スタンダードは最大5,250ptのボーナスポイントあり

- 両カードともおすすめはタッチ決済付き

- 家族カードを発行できるのはビューカード スタンダードだけ

- 入会特典のポイントはどちらも最大12,000ptで変わらない

最後に、質問に答えるとおすすめカードがわかるフローチャートを用意しました。ぜひご活用ください。

詳細やお申し込みは公式サイトで

\最大12,000ptもらえる/

\最大12,000ptもらえる/

関連記事

コメント