【最大38,000pt】ビューカードの入会キャンペーンを徹底解説!

2026年2月1日 キャンペーン情報を最新にしました。

キャンペーンでビューカードをおトクに作れるって本当?

現在、ビューカード ゴールドとスタンダードは、新規入会キャンペーンを実施中です。

期限はビューカード ゴールド、スタンダードともに2026年4月30日までとなっています。

キャンペーン中にカードを発行すると、最大38,000ポイントものポイントを獲得できます。

キャンペーン情報

ビューカード ゴールド |   ビューカード スタンダード | |

|---|---|---|

| 獲得ポイント | 38,000pt | 12,000pt |

| キャンペーン期限 | 2026年4月30日 | 2026年4月30日 |

| 年会費(税込) | 11,000円 | 524円 |

条件はありますが、これだけのポイントをもらえるのは大きいですね。

特にビューカード ゴールドは通常、年会費が11,000円かかるカードです。

しかし、本キャンペーンを利用すれば、年会費の3年分に相当するポイントを獲得した状態で使い始めることが可能です。

「実際に使ってみたら、期待と違っていた…。」となっても、ダメージを最小限に抑えられます。

試しにカードを使ってみたい、という人にもおすすめですよ。

今回は、そんなビューカード ゴールドとスタンダードの入会キャンペーンを徹底解説します。

本キャンペーンを利用して、ぜひおトクにカードを発行してくださいね。

- ビューカード ゴールド & スタンダードの入会キャンペーンの詳細がわかる

- 入会キャンペーンでもらえる「JRE POINT」の詳細がわかる

- ビューカード ゴールド & スタンダードのメリットがわかる

ビューカード ゴールド & スタンダードの入会キャンペーンの詳細

まずはキャンペーンの全体像を確認しましょう。

どちらのカードも、条件を達成するごとにポイントが加算される仕組みになっています(下表参照)。

| ビューカード ゴールド | ビューカード スタンダード | |

|---|---|---|

|   | |

| 特定のブランドを選択 | 11,000pt | 最大3,000pt |

| 一定額カードを利用 | 最大14,000pt | 最大6,000pt |

| モバイルSuica定期券を購入 | 3,000pt | 2,000pt |

| JRE BANK口座を設定 | 2,000pt | 1,000pt |

| 家族カードを発行 | 3,000pt | – |

| ゴールドだけの入会特典 | 5,000pt | – |

| 合計 | 最大38,000pt | 最大12,000pt |

| ゴールド | スタンダード |

|---|---|

|   |

| 特定のブランドを選択 | |

| 11,000pt | 最大3,000pt |

| 一定額カードを利用 | |

| 最大14,000pt | 最大6,000pt |

| モバイルSuica定期券を購入 | |

| 3,000pt | 2,000pt |

| JRE BANK口座を設定 | |

| 2,000pt | 1,000pt |

| 家族カードを発行 | |

| 3,000pt | – |

| ゴールドだけの入会特典 | |

| 5,000pt | – |

| 合計 | |

| 最大38,000pt | 最大12,000pt |

▲項目名タップで該当箇所へジャンプします

次章からは各条件ごとに詳しく解説していきます。

特定ブランドでの入会で最大11,000ポイント

ビューカード ゴールド |   ビューカード スタンダード | |

|---|---|---|

| 11,000pt | – | |

| – (選択不可) | – | |

| – | 最大3,000pt |

カード発行時に特定のブランドを選ぶとポイントを獲得できます。

ビューカード ゴールドはVisa、JCBから、ビューカード スタンダードはVisa、Mastercard、JCBから、国際ブランドを選択できます。

このうちビューカード ゴールドはVisa、スタンダードはJCBを選ぶ必要があります。

なお、ビューカード スタンダードはJCBを選択するだけだと2,000ptで、即時発行を選ぶとさらに1,000ptが加算される仕組みです。

申し込み画面で「即時発行」を選んで申し込みましょう。

即時発行とは、申し込みから最短5分でカード番号が作られ、すぐにカードを使えるサービスです。

国内利用が中心ならどのブランドでもOK

国際ブランドって好きなものを選んで大丈夫なの?

国内メインの利用であれば、どれを選んでも問題ありません。

日本国内では、Visa・Mastercard・JCBのいずれも十分な数のお店が加盟店になっています。

そのため、国内の利用が中心であれば、どのブランドを選んでも大差ありません。

一方、海外では国にもよりますが、基本的にVisa・Mastercardの方が加盟店が多いです。

海外旅行によく行く方はVisaかMastercardが無難ですね。

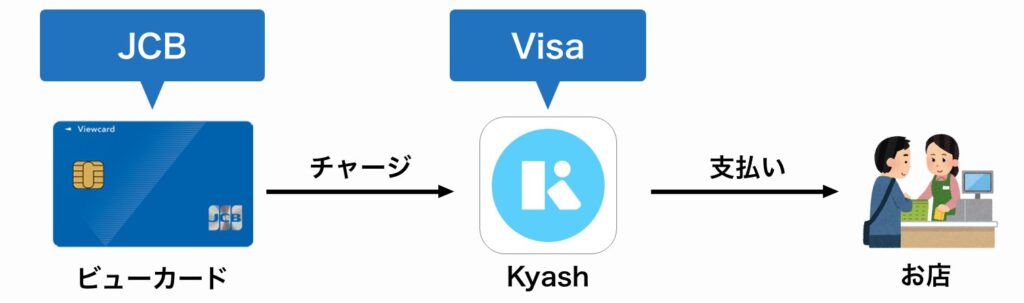

JCBブランドをVisaに変換して利用できる

ただし、JCBを選んだ場合も、プリペイドカードにチャージすることで、Visaとして利用することが可能です。

例えば「Kyash」はVisaのプリペイドカードなので、Visa加盟店でも決済可能になります。

もしくは、JCBブランドのビューカードは国内専用とし、海外用にVisaやMastercardのサブカードを持っておく手もあります。

ビューカードの国際ブランドの選び方は、以下の記事でくわしく解説しています。よろしければご覧ください。

一定額カードを利用して最大14,000ポイント

ビューカード ゴールド |   ビューカード スタンダード | |

|---|---|---|

| 総額10万円以上利用 | – | 2,000pt |

| 総額25万円以上利用 | – | 4,000pt |

| 総額30万円以上利用 | 4,000pt | – |

| 総額60万円以上利用 | 10,000pt | – |

| 合計 | 14,000pt | 6,000pt |

入会後、発行したカードを一定金額利用すると、ポイントがもらえます。

利用期限はビューカード ゴールド、スタンダードとも2026年7月5日までです。

利用期限は申込日に関係なく変わりません。

したがって、早めに申し込んだ方が利用期間を長く取れ、条件を達成しやすくなりますよ。

なお、利用額には「モバイルSuicaチャージ5千円以上」を含む必要があります。

カードを発行したら、忘れないうちにチャージしてしまいましょう。

モバイルSuicaとは

Suicaをスマートフォン上に発行して利用できるサービスです。

モバイルSuicaへのチャージは「モバイルSuica」などのアプリを使って簡単に行えます。

モバイルSuica定期券を購入して最大3,000ポイント

ビューカード ゴールド |   ビューカード スタンダード | |

|---|---|---|

| モバイルSuica定期券を購入 | 3,000pt (総額4万円以上の購入が条件) | 2,000pt (総額1万円以上の購入が条件) |

発行したカードでモバイルSuica定期券を購入するとポイントがもらえます。

購入期限は2026年7月5日です。必要な購入金額はゴールドが総額40,000円、スタンダードが総額10,000円です。

モバイルSuica定期券とは

モバイルSuicaアプリ内で購入できる定期券のことです。

アプリでかんたんに定期を購入できるだけでなく、有効期限を知らせる通知機能もあり、物理タイプの定期券よりも便利に使えるのが特徴です。

JRE BANK口座を設定して最大2,000ポイント

ビューカード ゴールド |   ビューカード スタンダード | |

|---|---|---|

| JRE BANK口座を設定 | 2,000pt | 1,000pt |

JRE BANKの口座を引き落とし口座に設定するとポイントがもらえます。

JRE BANKはJR東日本グループのネットバンクサービスです。

家族カードを発行して3,000ポイント

ビューカード ゴールド |   ビューカード スタンダード | |

|---|---|---|

| 家族カードを発行 | 3,000pt | – |

カード発行時に、家族カードに同時入会するとポイントがもらえます。

家族カードの年会費は、一枚あたり524円(税込)です。

家族カードってどんなメリットがあるの?

家族カードには次のようなメリットがあります。

家族カードのメリット

- 家族全員でポイントをためて合算できる

- 家族の利用分をまとめて支払え、家計管理がしやすい

- 家族全員の利用明細を確認できる

家族カードの発行を検討している方は、どうせなら同時発行してポイントをもらいましょう。

ビューカード ゴールドは入会特典で5,000ポイント

ビューカード ゴールド |   ビューカード スタンダード | |

|---|---|---|

| 入会特典 | 5,000pt | – |

ビューカード ゴールドのみ、入会すると無条件で5,000ポイントもらえます。

以上、キャンペーンの詳細を解説しました。

この後はもらえるポイントについて解説します。

- 2026年4月30日までの入会で、ビューカード ゴールドは最大38,000ポイントもらえる

- 2026年4月30日までの入会で、ビューカード スタンダードは最大12,000ポイントもらえる

もらえるポイントは「JRE POINT」

キャンペーンでもらえるポイントは「JRE POINT」です。

JRE POINTはJR東日本が提供するポイントプログラムで、主な使い道は次のとおりです。

JRE POINTの主な使い道

- Suicaにチャージして使う

- 新幹線チケットや在来線の特急券に交換する

- Suicaグリーン券に交換する

- JRE POINT加盟店での買いものに使う

特におトクなのは、JR東日本のポイントらしく「鉄道系の利用」です。

例えば、新幹線に通常価格の83%OFFで乗ることも可能です。

電車にあまり乗らない方には「Suicaへのチャージ」という選択もあります。

交換レートは1ポイント=1円分と、鉄道系ほどのおトクさはありませんが、街のSuica加盟店で気軽にポイントを使えます。

多くの使い道がありますが、その多くで1pt=1円以上の価値で使えますよ。

もらったポイントを有効活用できそうだな。

JREポイントの使い方をくわしく知りたい方は、以下の記事をご覧ください。

キャンペーンでもらえるのは、1pt=1円以上の価値で使える「JRE POINT」

ビューカード ゴールド & スタンダードの主なメリット

ビューカードってどんなカードなの? 詳しく教えて。

ビューカード ゴールドとスタンダードの魅力を解説します。

ビューカード ゴールド & スタンダードの基本情報

| 国際ブランド | |

| 年会費(税込) | 11,000円 |

| ポイント還元率※1 | 0.5%〜10.0% |

| ポイント名 | JRE POINT |

| 国内旅行傷害保険 | 最高5,000万円 |

| 海外旅行傷害保険 | 最高5,000万円 |

| 国際ブランド | |

| 年会費(税込) | 524円 |

| ポイント還元率※2 | 0.5%〜5.0% |

| ポイント名 | JRE POINT |

| 国内旅行傷害保険 | 最高1,000万円 |

| 海外旅行傷害保険 | 最高3,000万円 |

ビューカード ゴールドとスタンダードは、JR東日本グループの「株式会社ビューカード」が発行するクレジットカードです。

ビューカードは1993年の発行開始から、30年以上の長い実績を持つカードでもあります。

俳優の眞島秀和さん・山田杏奈さんが登場するシリーズ広告「そこは、ビューカードでしょ。」をテレビや電車でよく目にしますよね。

ビューカードシリーズは会員数570万人※3の人気のシリーズです。

両カードの主なメリットは次のとおりです。

順番に解説していきます。

※1※2 ポイント付与およびサービスの詳細はビューカードホームページ、モバイルSuica、JRE POINT・えきねっとWEBサイトをご確認ください。

※1 <利用例>モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス3%+えきねっと2%=合計5%となります(事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です)。

※2 <利用例>モバイルSuicaにてモバイルSuicaグリーン券を購入した場合、VIEWプラス8%+えきねっと2%=合計10%となります(事前にJRE POINTへの会員登録およびSuicaの登録、モバイルSuica会員登録が必要です)。

※3 2024年3月時点/出典:JR東日本『FACT BOOK 2024』

1. Suicaチャージや新幹線の乗車、定期券購入でポイントがザクザク貯まる

ポイント還元率

最大10%還元

最大5%還元

ビューカード ゴールドとスタンダード最大の特徴は、「JR東日本のサービスで高還元」なところです。

下表のように、最大10%という破格のポイント還元を受けられます。

ビューカード ゴールド |   ビューカード スタンダード | |

|---|---|---|

| ❶新幹線のチケット購入 | 最大10% | 最大5% |

| ❷モバイルSuicaグリーン券購入 | 最大10% | 最大5% |

| ❸モバイルSuica定期券購入 | 最大6% | 最大5% |

| ❹モバイルSuicaチャージ | 1.5% | 1.5% |

クレジットカードの一般的な還元率が0.5%〜1.0%であることを考えると、いかに高い数字かわかりますよね。

新幹線のチケット購入などの最大10%還元はもちろんすごいのですが、「モバイルSuicaチャージ」で1.5%還元を受けられるのも地味にうれしいポイントです。

❶〜❸が特定の用途に限定される一方、モバイルSuicaにチャージすれば、コンビニ、スーパー、ドラッグストアなどさまざまなお店で利用できるからです。

Suica加盟店は226万店※以上!

幅広い用途で実質1.5%を受けられ、汎用性が高いです。

特定用途・汎用用途どちらにも強いカードと言えますね。

JR東日本のサービスで最大10%の高還元

※ 2022年3月時点/出典:JR東日本決算資料

2. ボーナスポイントも合わせるとさらにポイントが貯まる

ボーナスポイント

年間最大17,000pt

年間最大5,250pt

どちらのカードも、年間利用額に応じてポイントやプレゼントがもらえます。

ビューカード ゴールドは年間最大17,000ポイントもらえる

ビューカード ゴールドは年間100万円以上使うと、5,000ポイントもらえます。

さらに50万円利用するごとにボーナスポイントが加算されていきます(上限は300万円)。

また、ビューカード ゴールドは年間400万円利用すると、「選べる特典」で好きなプレゼントを選べます。

選べる特典

- 東京ステーションホテルなど厳選ホテルでの宿泊またはお食事

- ビューゴールドラウンジご利用券15枚

- JRE POINT 20,000pt

- giftee Box Select(ギフティ ボックス セレクト)12,000pt

利用額が多い人ほどおトクなカードです。

年会費を回収できる利用額(損益分岐点)がいくらなのか知りたい方は、以下の記事をご覧ください。

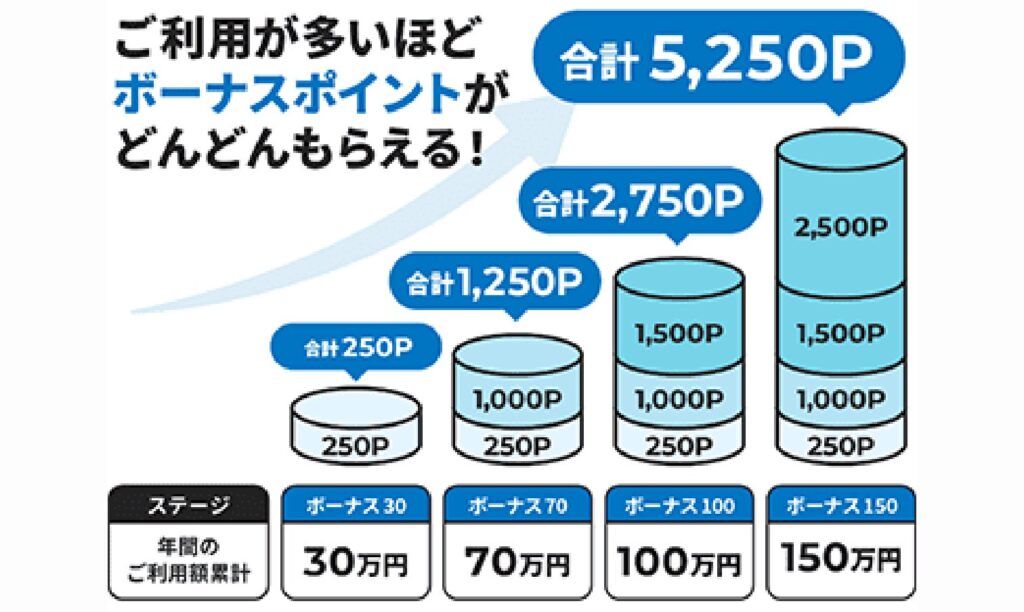

ビューカード スタンダードは年間最大5,250ポイントもらえる

ビューカード ゴールドには劣りますが、ビューカード スタンダードにもボーナスポイントがあります。

ビューカード スタンダードの上限は、年間150万円利用時の5,250ポイントです。

なお、ビューカード スタンダードのボーナスポイントには、以下のような対象外の利用があるので注意しましょう。

ビューカード スタンダードのボーナスポイント対象外

- Suicaへのチャージ、オートチャージご利用分

- モバイルSuicaご利用分

- えきねっとご利用分

- JR東日本のみどりの窓口・駅たびコンシェルジュなどでのご利用分

- JR東日本の券売機でのご利用分

- 一部の電子マネー(楽天Edy/SMART ICOCA/SAPICA/au PAYなど)へのチャージご利用分

- プリペイドカードなどへのチャージご利用分

- 年会費

- カード再発行手数料

- キャッシングご利用分

- リボ払い、分割払い、ボーナス併用払い手数料 など

Suicaへのチャージが含まれるなど、ビューカード ゴールドのボーナスポイントに比べて対象外の範囲が広いのが残念です。

年間利用額に応じて、ビューカード ゴールドは最大17,000ポイント、スタンダードは最大5,250ポイントのボーナスがもらえる

3. Suicaにオートチャージができる

Suicaはプリペイド式なので、買いもの前のチャージが必要です。

そのため、モバイルSuicaアプリなどで残高を確認し、減ってきたらチャージする、という使い方になります。

チャージするのを忘れて残高不足のまま決済すれば、当然エラーになってしまいます。

うっかり改札を通ろうとして、後ろの人に迷惑をかけるんだよな…。

しかし、「オートチャージ機能」を使えば、残高が指定の金額以下になると自動的にチャージしてくれます。

オートチャージされるのは改札入出場時のみで、レジでは行われません。それでも、残高不足になる場面を大幅に減らすことができます。

このオートチャージに対応したクレジットカードは「ビューカード」のみで、他のカードでは利用できません。

ビューカードならではのメリットか。

一定金額を下回ると勝手にチャージしてくれるのは非常に便利で、一度使うと手放せませんよ。

ビューカード ゴールド&スタンダードはSuicaにオートチャージできる貴重なカード

その他のメリット

以上、ビューカード ゴールドとスタンダードの魅力を解説しました。

ビューカード ゴールドとスタンダードには、他にも次のようなメリットがあります。

- 表面ナンバーレスでセキュリティが高い

- タッチ決済に対応

- 「ビューゴールドラウンジ」へのアクセスが可能(ビューカード ゴールドのみ)

- 海外・国内旅行傷害保険が付帯

ビューカード ゴールドのメリットを詳しく知りたい方は、以下の記事をご覧下さい。

ビューカード スタンダードのメリットは、以下の記事で詳しく解説しています。

ビューカード ゴールドとスタンダードの比較は以下の記事をお読みください。これを読めば、どちらのカードが自分に合っているかわかりますよ。

まとめ

今回はビューカード ゴールドとスタンダードの、入会キャンペーンについて解説しました。

- 新規入会でポイントがもらえる

- ビューカード ゴールドは最大38,000ポイント(2026年4月30日まで)

- ビューカード スタンダードは最大12,000ポイント(2026年4月30日まで)

- キャンペーンでもらえるのは、1pt=1円以上の価値で使える「JRE POINT」

- ビューカード ゴールドとスタンダードの主なメリット

- JR東日本のサービスで最大10%の高還元

- 年間利用額に応じて最大17,000ポイントのボーナスがもらえる

- Suicaにオートチャージできる貴重なカード

この機会にぜひおトクにカードを発行してくださいね。

\ 最大38,000ptもらえる /

\ 最大12,000ptもらえる /

関連記事

コメント